Přinášíme Vám třetí díl ze seriálu „Jak ušetřit a přitom si vybrat dobrý finanční produkt.“ V prvních dvou dílech jsme se věnovali běžnému účtu a kreditním kartám, ve třetím díle se zaměřujeme na možnosti spoření, které nám banky a další finanční instituce nabízejí. Na základě analýzy bankovního a finančního trhu Vám předkládáme několik rad a přehled produktů vhodných pro spoření.

Nejčastěji spoříme, abychom si vytvořili finanční rezervu

Nejčastější důvody spoření jsou v České republice obdobné jako ve zbytku Evropy. Nejfrekventovanějším účelem spoření je tvorba finanční rezervy (51 %). Dalšími častými důvody spoření jsou pro Čechy pořízení nebo vylepšení bydlení (28 %) a spoření na dovolenou (25 %).

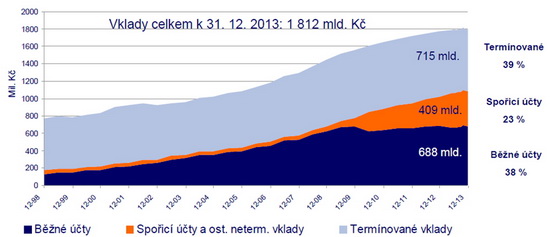

Vývoj objemu úspor domácností

Dle České národní banky měly domácnosti ke konci roku 2013 uloženo 61 % úspor na netermínovaných vkladech, z nichž většinu tvoří běžné účty (38 %) a zbytek spořicí účty a ostatní netermínované vklady (23 %). U spořicích účtů lze od roku 2010 pozorovat velký nárůst právě na úkor běžných účtů.

Vývoj objemu úspor domácností od prosince 1998 do prosince 2013

Autor: ČNB, ING Bank

Spořicí účty jsou oblíbené, ale sazba stále klesá

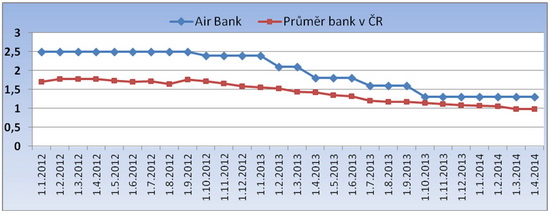

Vývoj sazeb na spořicích účtech bez výpovědní lhůty v bankách v ČR (bez spotřebních družstev) názorně vidíme na grafu, kdy se od roku 2012 snížila průměrná sazba z 1,71 % na 0,98 % p.a. Pro informaci uvádíme i sazbu Air bank, která se zavázala, že bude nabízet jednu ze tří nejlepších sazeb na trhu, tzv. TOP 3.

Vývoj úrokové sazby spořicích účtů (vklad 100 tis. Kč, bez výpovědní lhůty)

Vývoj úrokové sazby spořicích účtů (vklad 100 tis. Kč, bez výpovědní lhůty)

Autor: Scott & Rose

Nicméně i přes klesající sazby jsou spořicí účty oblíbeným vkladovým nástrojem a vždy se najde některá z bank, která nabízí zajímavější úrokovou sazbu, zajímavý bonus, a klienti tyto výhody rádi využívají.

Při výběru spořicího účtu je nutné se zaměřit na:

- výši úrokové sazby, ale ještě důležitější je výše efektivní úrokové sazby, která zohledňuje například frekvenci úročení a další aspekty uvedené v dalších bodech;

- v jaké frekvenci je účet úročen (měsíčně, čtvrtletně, ročně), rozdíl při větších částkách může být velký;

- objemy vkladů, na které sazby platí, např. základní sazba platí do výše vkladu 1 mil.Kč a nad tuto částku je již sazba nižší;

- nastavení různých bonusů a zvýhodnění;

- zda je pro mě zajímavější účet bez výpovědní lhůty, a nebo vím, že na určitou dobu nebudu finanční prostředky potřebovat, a pak mohu zvolit spořicí účet s výpovědní lhůtou, pokud je pro mne sazba na tomto účtu výhodnější;

- zda je podmínkou vedení běžného účtu.

Na našich stránkách aktualizujeme Žebříček spořicích účtů, který sestavují specialisté společnosti Scott & Rose, a týdně zpracováváme data do kalkulaček, které Vám vypočtou přesné výnosy včetně efektivní úrokové sazby v % p.a. (po zdanění).

I odborníci občas vedou polemiku, co je spořicí účet a co je termínovaný vklad, když oba produkty mají výpovědní lhůtu. Hlavní rozdíl je ten, že na spořicí účet mohu v průběhu spoření vkládat další finanční prostředky, což u termínovaného vkladu nelze.

Termínované vklady, sázka na jistotu

Termínovaný produkt je sázkou na jistotu, nicméně i u termínovaných vkladů sazby klesají, a tak pokud chcete najít zajímavější sazbu, musíte většinou uložit peníze na delší časové období, rok a více, případně vložit větší objem finančních prostředků.

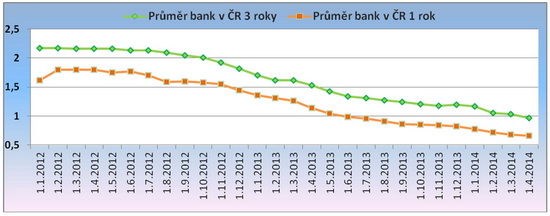

Vývoj úrokové sazby termínovaných vkladů (vklad 100 tis. Kč, roční a tříletá vázanost)

Vývoj úrokové sazby termínovaných vkladů (vklad 100 tis. Kč, roční a tříletá výpovědní lhůta)

Autor: Scott & Rose

Při výběru termínovaného vkladu je nutné se zaměřit na:

- výši minimálního vkladu, který je potřebný pro založení (v některých případech může jít o statisíce nebo dokonce o miliony);

- výši úrokové sazby, případně efektivní úrokové sazby;

- dobu vázanosti vkladu (termín), nejdelší se v současné době pohybuje kolem 5 - 6 let;

- u dlouhodobých vkladů možnosti výběru například části vkladu a nebo výše sankcí při mimořádném výběru.

I pro termínované vklady naši specialisté aktualizují Žebříček a týdně zpracováváme data do kalkulaček, které Vám vypočtou přesné výnosy včetně efektivní úrokové sazby v % p.a. (po zdanění).

3. díl seriálu „Jak ušetřit při výběru finančních služeb“ - Spoření

Autor: Finparáda.cz

Spoření pro děti, konzervativní nabídka

Pokud chcete spořit dětem v bankách nebo i kampeličce, tak veškerá kreativita končí na sazbě 2,5 % p.a. s tím, že tato sazba je nabízena do objemu 25 - 30 tis. Kč, pak sazba klesá a nebo je minimální. Jedinou bankou, která jde v této nabídce trochu proti proudu, je Era / Poštovní spořitelna, která nabízí do 5 tis. Kč minimální sazbu 0,01 % p.a. a nad 5 tisíc Kč pak již sazbu 1,4 % p.a. A to je vše, co banky pod různými názvy zvířátek pro tento segment nabízejí.

Kampeličky nabízejí na vkladových účtech vyšší sazbu, ale…

I v červenci můžeme najít sazbu u kampeliček nad 2 %, např. u spořitelního a úvěrového družstva Akcenta můžeme získat sazbu i 3,2 % p.a., ale stejně jako u bank si vždy musíme zjistit, za jakých podmínek danou sazbu získáme, a u Akcenty je tato sazba podmíněna úložkou na dlouhých pět let. Pozitivem u kampeliček určitě je to, že vklady jsou úplně stejně pojištěné jako u bank, ale v případě problémů můžete čekat na výplatu měsíce a po tuto dobu nemáte své vklady nejen k dispozici, ale také je nemáte úročené.

Stavební spoření stále nabízí zajímavé zhodnocení

Pokud vidíme vývoj sazeb u spořicích a termínovaných vkladů, je možné konstatovat, že nikde jinde teď zájemci nedostanou k pravidelnému spoření efektivní (tedy čistou) roční úrokovou sazbu kolem čtyř procent a zároveň jistotu, že o peníze nepřijdou, protože úspory ve stavebních spořitelnách jsou pojištěny stejně jako ty v bankách a záložnách.

Pro informaci jsme pro vás připravili dva modelové příklady stavebního spoření. První počítá s měsíční „úložkou“ ve výši 1 700 korun - to je obvykle ukládaná částka, která už dává nárok na maximální státní příspěvek ve výši 2 000 korun ročně. Druhý příklad počítá s klientem, který by v příštích šesti letech pravidelně ukládal 3 000 korun měsíčně.

Tabulka: Čistá celková úspora po šesti letech spoření

| Stavební spořitelna | Celková čistá úspora |

| při úložce 1 700 Kč | při úložce 3 000 Kč |

| ČMSS | 136 054 Kč | 234 006 Kč |

| Modrá pyramida | 134 271 Kč | 231 145 Kč |

| Wüstenrot stav. spoř. | 137 968 Kč | 237 002 Kč |

| Raiffeisen stav. spoř. | 135 991 Kč | 233 949 Kč |

| Stav. spoř. České spořitelny | 134 360 Kč | 231 227 Kč |

Zdroj: Finparáda.cz - kalkulačka Stavební spoření

Přechod od spoření do investic může nabídnout kombinovaný produkt

V období snižování výnosů u vkladových účtů může být pro klienty alternativou kombinovaný produkt, který v sobě spojí výhody spořicího účtu nebo termínovaného vkladu a investice do podílových fondů. Takovéto produkty najdeme i na českém bankovním trhu.

ČSOB Duo Profit v sobě kombinuje výhody spořicího účtu a investice do podílových fondů. Zákazník si sám určí poměr investic a spoření. GE Money Bank v rámci spořicího účtu Gold nabízí získání úrokového bonusu, a to za podmínky investice do některého z podílových fondů a UniCredit Bank nabízí nadstandardní zhodnocení na tříměsíčním termínovaném vkladu v kombinaci s investicí do podílových fondů nebo investičního životního pojištění.

Detailní podmínky kombinovaných investičně-spořicích produktů najdete zde

Podílové fondy - pokud začínáte, tak ty s menším rizikem

To jsou především Fondy peněžního trhu, které investují prostředky do vysoce bezpečných dluhopisů, do pokladničních poukázek nebo peníze ukládají na termínované účty. Investiční horizont u těchto fondů je do 1 roku. Fond je určen pro velmi konzervativní investory, kteří preferují jistotu před výnosem. Nebo pak můžete investovat do Zajištěných (garantovaných) fondů, které garantují vyplacení vložené částky a nabízejí velkou pravděpodobnost mírného zhodnocení po určité době. Tento typ fondu je vhodný pro konzervativnější investory. Doporučený investiční horizont je 3 – 5 let.

S investicemi do dalších podílových fondů, jako je Smíšený/Balancovaný a Akciový, již výrazně roste riziko, ale také možný výnos z dané investice. Podle průzkumu společnosti Pioneer Investments však Češi se svými penězi nakládají opatrně. Šest z deseti z nás by nikdy nevložilo peníze do rizikové investice a před příslibem vyššího výnosu upřednostňujeme jistotu. Dalších téměř 38 % dotazovaných by takovou investici využilo rádo, ale byli by obezřetní a velmi by záleželo na podmínkách daného rizikového obchodu. Jen 1,4 % Čechů uvedla, že rizikových investic s vyšším výnosem již využívá, nejčastěji pak jde o podílové fondy, obchodování na burze nebo forexu či o investice do zlata.

Žebříček podílových fondů a přehled všech podílových fondů na Finparádě.cz

Nicméně investováním se budeme podrobně zabývat v dalším seriálu zaměřeném přímo na investiční produkty a nástroje.

Investiční nebo kapitálové pojištění nejsou spořicí produkty!

Podle České národní banky, která nad pojišťovnami dohlíží, je používání pojmu spoření v souvislosti s produkty životního pojištění považováno za klamavé, neboť ve skutečnosti nejde o klasický vklad (pojištěný v bance), ale jde o investování do „podkladových aktiv“, například do akcií či komodit, jehož návratnost může být nulová, respektive hrozí ztráta investice, a tak od začátku roku 2014 by pojišťovny včetně prodejců neměly tyto produkty ve svých materiálech a nabídkách spojovat se spořením.

Pokud Vám tedy bude někdo nabízet pojištění s výhodným spořením, tak s poděkováním odmítněte.

Žebříčky

Přehledy

Žebříčky

Přehledy